鹰派美联储吓崩债市 全球债券或将抹去历史性涨幅

- 人類文明

- 2023-07-10

- 35热度

- 0评论

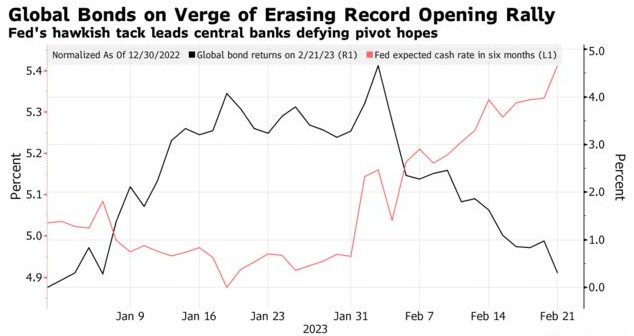

全球债券有望抹去它们在年初所取得的全部涨幅,今年年初全球债券的涨幅是有记录以来最好的。随着全球各大央行坚持其继续加息以抑制通胀的意图,固定收益资产走势逆转,打击了上个月押注政策转向而大举进入市场的债市多头投资者。美国国债周二重挫,因有进一步迹象显示,尽管美联储实行了近一年的紧缩政策,但美国这个全球最大经济体仍显示出韧性。Bloomberg全球债券指数本月截至周二已下跌2.9%,几乎完全回吐了1月份3.3%的涨幅。1月份的涨幅是自1990年推出该指数以来往年同期表现最好的一个月。

西太平洋银行固定收益研究主管Damien McColough表示:“因经济前景持续调整,以及对美联储加息的反应,未来几周全球债券可能进一步下跌。”他表示,美联储“更长更高利率峰值”的说法是驱动因素。

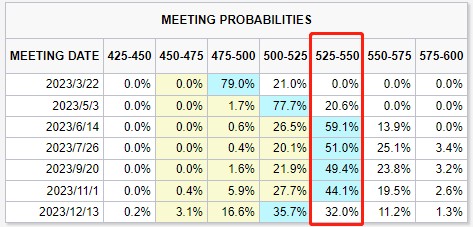

10年期美国国债收益率周二跃升14个基点,至3.95%,因标普全球美国制造业和服务业PMI双双超出预期,交易商加大了对美联储加息的押注。根据芝商所“美联储观察”工具,市场目前押注利率峰值将高于此前FOMC点阵图显示的5.1%这一预期水平。与此同时,市场押注美联储在3月与5月分别各加息25个基点之后,6月再将联邦基金利率上调25个基点的可能性达到了59.1%,而一周前仅为39%。此外,市场对美联储今年将降息的预期已经基本消退。

不过,周三出现了抛售减弱的迹象,因为有新的迹象显示,对票息的需求出现了,而在过去10年的大部分时间里,这种需求都没有出现过。2年期美国国债领涨,周三收益率回落5个基点至4.67%。10年期美国国债收益率下跌一个基点,报3.94%。

Jamieson Coote bonds驻墨尔本高级基金经理James Wilson表示:“一旦投资者判断收益率高到足以证明此举是合理的,他们可能会回购,因为数据显示债券作为一种资产类别有大量资金流入。我们正在以非常有吸引力的估值涉足市场。”

McColough称:“美国10年期国债收益率看来将升至4%以上。我的感觉是,当波动性稍微稳定下来时,该收益率可能在4.15%至4.20%的范围内。”

周三,新西兰联储成为了最新一家警告通胀上升危险的央行,政策制定者将基准利率上调了50个基点,达到4.75%,为发达国家最高。

责任编辑:郭建